急!在线等,跨境电商老板面试财务,问了这11个问题...

AMZCFO 跨境电商财税专家 2024年10月24日 11:32 广东

AMZCFO「www.amzcfo.com」自2013年至今,专注跨境财税规范服务10年;旗下拥有专注跨境电商海内外税务的嘉德润沣税务师事务所、亚马逊财务管理公司等团队。AMZCFO携手海内外会计师、税务师、律师,依托多年一线实操经验,着力打造跨境财税全球合规化的生态圈,为跨境电商提供财税合规顾问、股权激励、课程培训、香港及海外财税、境内财税等服务。

跨境电商财税专家

,

将在10月30日 15:30 直播

ERP财务核算——你有问题我有答案

视频号

做一个跨境电商财务要做日常的账务处理

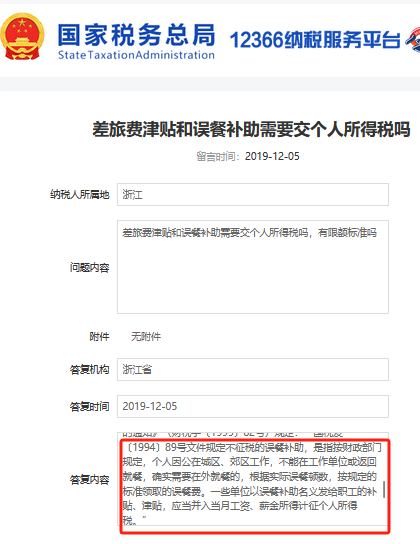

(多平台、多店铺、多SKU......)做月,半年,年度预算、做内审、做财务管理......1、最近都在申报企业所得税季报表,表中的“本年累计金额”这个金额是填本季度的还是全年累计的金额呢?“营业收入”是企业所有的收入吗?“营业成本”包含管理费用等吗?“营业收入”是企业所有的主营收入,不包括偶尔发生的营业外收入。“营业成本”不包含管理费用。根据《关于企业职工教育经费提取与使用管理的意见》(财建〔2006〕317号)第三条第九款的规定企业职工参加社会上的学历教育以及个人为取得学位而参加的在职教育,所需费用应由个人承担,不能挤占企业的职工教育培训经费。根据相关规定,企业支付给员工的补助、补贴、津贴应计入工资薪金总额,可以税前扣除,不需要发票。计入工资总额需要申报个税。(2)我司差旅制度规定员工根据实际出差给予200元每天的餐费补助随差旅费发放,需要缴纳个人所得税吗?答:个人取得的差旅费津贴,除标准范围内的误餐费外计入工资总额申报个税。

根据《财政部、国家税务总局关于误餐补助范围确定问题的通知》(财税字 [1995]82号)规定:国税发[1994]89号文件规定不征税误餐补助,是指按财政部门规定,个人因公在城区、郊区工作,不能在工作单位或返回就餐,确实需要在外就餐的,根据实际误餐顿数,按规定的标准领取的误餐费。一些单位以误餐补助名义发给职工的补贴、津贴,应当并入当月工资、薪金所得计征个人所得税。一般误餐补助的金额不高,所以比较稳妥还是计入工资薪金所得申报个税。

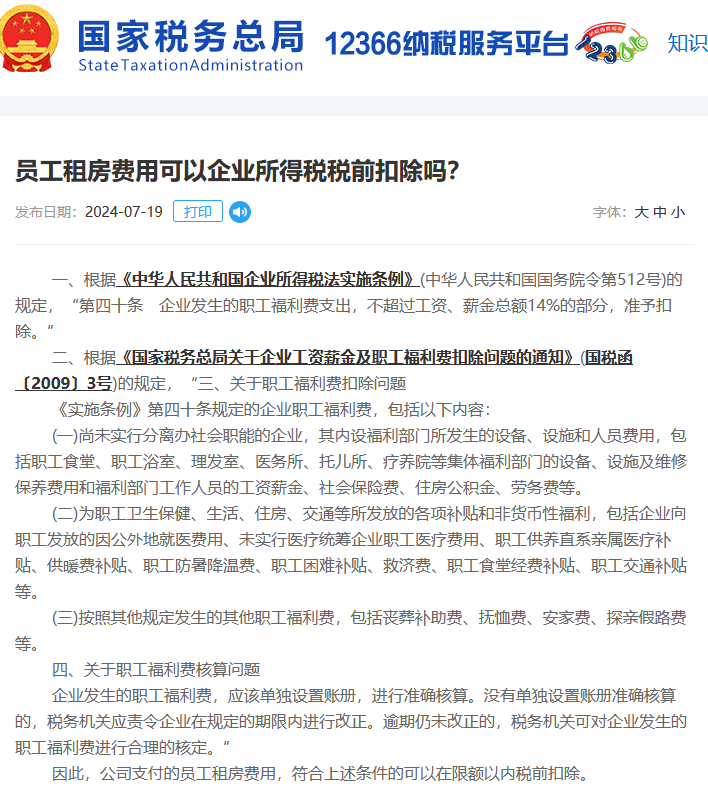

4、员工租房费用可以企业所得税税前扣除吗?

答:公司支付的员工租房费用,符合条件的可以在限额以内税前扣除。

5、我司是一家出口企业,2023年12月已办理出口退(免)税备案,但在2023年6月已出口了一批货物,请问该笔货物能否申报退(免)税?

在出口退(免)税备案之前发生的出口货物劳务,在办理出口退(免)税备案后,可以在规定的退(免)税申报期内按规定申报增值税退(免)税或免税,以及消费税退(免)税或免税。答:增值税小规模纳税人出口的货物适用增值税免税政策。小规模纳税人可以办理出口退税,但只能享受免税政策,不能申请退税,即只免税不退税。7、我司是一家外贸企业,三个月前出口的一批货物已经办理退税,现在因质量问题退回来了,应该如何处理?答:根据现行规定,出口货物发生退运,应向主管税务机关申请开具《出口货物已补税/未退税证明》,已办理出口退(免)税的,需要补缴已退税款,随后可凭该证明向海关申请办理退运手续。

8、出口退(免)税备案单证保存期是多久?

答:除另有规定外,出口退(免)税备案单证由出口企业存放和保管,不得擅自损毁,保存期为5年。

9、出口退税率为零的货物,是否需要视同内销进行处理?

答:《财政部 国家税务总局关于出口货物劳务增值税和消费税政策的通知》(财税〔2012〕39号)第七条规定:“适用增值税征税政策的出口货物劳务下列出口货物劳务,不适用增值税退(免)税和免税政策,按下列规定及视同内销货物征税的其他规定征收增值税(以下称增值税征税):出口企业出口或视同出口财政部和国家税务总局根据国务院决定明确的取消出口退(免)税的货物〔不包括来料加工复出口货物、中标机电产品、列名原材料、输入特殊区域的水电气、海洋工程结构物〕。”出口退税率为零的货物有两种情况,一种为征税率为零即纳税人为免税购进的货物,该类货物出口免税;第二种征税率不为零,该类货物属于上述文件规定的需要视同内销的货物。10、先进制造业企业出口货物劳务、发生跨境应税行为可否适用加计抵减政策?答:根据《财政部 税务总局关于先进制造业企业增值税加计抵减政策的公告》(财政部 税务总局公告2023年第43号):“五、先进制造业企业出口货物劳务、发生跨境应税行为不适用加计抵减政策,其对应的进项税额不得计提加计抵减额。

先进制造业企业兼营出口货物劳务、发生跨境应税行为且无法划分不得计提加计抵减额的进项税额,按照以下公式计算:不得计提加计抵减额的进项税额=当期无法划分的全部进项税额×当期出口货物劳务和发生跨境应税行为的销售额÷当期全部销售额。”

11、高新技术企业购置设备、器具税前扣除,其固定资产购置的时点如何确认?

答:根据《国家税务总局关于设备器具扣除有关企业所得税政策执行问题的公告》(2018年第46号)的规定,固定资产购置时点按以下原则确认:以货币形式购进的固定资产,除采取分期付款或赊销方式购进外,按发票开具时间确认;以分期付款或赊销方式购进的固定资产,按固定资产到货时间确认;自行建造的固定资产,按竣工结算时间确认。

作为一家专业的财税服务机构,除了我们的公众号,我们还有《财务BP线下课程》。BP相关的知识点在我们的课程中都会有全面的展示及案例的结合讲解。

同时我们也为很多跨境电商企业提供财务BP项目的落地陪跑,欢迎大家咨询了解。

我们课程将于10月25-26日开课,欢迎广大有兴趣的跨境小伙伴参与报名!

更多跨境电商财税服务咨询,请联系我们